相続のための土地評価入門【第2回】地目と宅地の評価計算方式2種

相続や贈与で土地を手にする方のための土地評価入門シリーズの第2回です。(土地評価入門シリーズは全7回です。)

第2回の今回は、土地評価で必須の知識「地目」について解説します。その後、地目の1区分である「宅地」の2つの評価方式を見ていきましょう。

それでは、はじめに財産評価基本通達が定める9種の地目について振り返ります。(9種の地目は第1回でもかんたんに解説しました。)

1.財産評価基本通達の地目9種

土地評価入門第1回で説明したように財産評価基本通達において、土地は以下9つの地目に区分されます。

・宅地

・田

・畑

・山林

・原野

・牧場

・池沼

・鉱泉地

・雑種地

2.財産評価基本通達の地目23種

いっぽう財産評価基本通達が準じている「不動産登記事務取扱手続準則」においては、地目種類は以下の23種類です。

・田

・畑

・宅地

・学校用地

・鉄道用地

・塩田

・鉱泉地

・池沼

・山林

・牧場

・原野

・墓地

・境内地

・運河用地

・水道用地

・用悪水路

・ため池

・堤

・井溝

・保安林

・公衆用道路

・公園

・雑種地

3.地目9種と23種の違いは?

財産評価基本通達と不動産登記事務取扱手続準則の違いはどこから来るのでしょうか。

理由を探るため、不動産登記事務取扱手続準則にはあるけれど、財産評価基本通達にないものをリストアップしてみました。

・学校用地

・鉄道用地

・塩田

・墓地

・境内地

・運河用地

・水道用地

・用悪水路

・ため池

・堤

・井溝

・保安林

・公衆用道路

・公園

以上が不動産登記事務取扱手続準則にあって財産評価基本通達にないものです。このうち「塩田」は、過去に財産評価基本通達に掲載されたことがありますが、2021年現在は削除されています。

財産評価基本通達に含まれない地目を見ると、公用地や公共性の高い土地が並んでいます。「公の土地である」ことがポイントと考えられますね。

つづいて土地にかかる税金の規定を見てみましょう。土地の税金、つまり固定資産税については地方税法に記載があります。

4.固定資産税の規定

以下が、地方税法に記載された固定資産税の規定です。

固定資産税

固定資産税について、次の各号に掲げる用語の意義は、それぞれ当該各号に定めるところによる。

出典引用:地方税法e-Gov法令検索(地方税法第341条第二号)

その他の土地をいう。

固定資産税がかかる土地を見ると、財産評価基本通達の地目9種と重なりますね。

5.固定資産税が非課税の土地

土地の中には、固定資産税がかからない非課税の土地があります。地方税法第348条で、その非課税の範囲を限定列挙しているのでご紹介しましょう。

固定資産が非課税の土地

・国や自治体が有する公用又は公共の用に供する固定資産

出典引用:地方税法第348条 固定資産税の非課税の範囲

・鉄道用地

・境内地

・墓地

・公共の用に供する道路/運河用地/水道用地

・用悪水路/ため池/堤/井溝

・保安林

・学校法人等が直接保育又は教育の用に供する固定資産

インフラの機能や公共性を持つ土地は非課税であることがわかります。

注意点:

土地の固定資産税が非課税でも、その土地の相続税・贈与税が課税対象外ということではありません。

6.課税対象の土地は9種

財産評価基本通達で定める地目が9種あるのは、固定資産税の対象の土地が9種類というところから来ていると考えられます。

7.地目の確認方法

土地の評価方法や評価額は地目によって異なります。しかし地目の確認方法が分からない方も多いのではないでしょうか。

7-1.地目確認法1.登記簿謄本

実は地目の確認はかんたんです。なぜならすべての土地は必ず23地目のいずれかに分類されており、不動産登記情報として登録されているからです。

不動産登記情報は法務局で確認可能です。つまり、最寄りの法務局や法務局出張所、および証明書センターで土地の登記簿謄本を取得すれば、地目が確認できるのです。

7-1-1.謄本取得時の注意点

ただし、ここでご注意いただきたいことがあります。土地の謄本はその土地の地番が分からないと取得できません。

住所だけを控えて法務局等へ行かれる人が多いのですが、登記情報の確認(謄本の発行)に必要なのは住所ではなく地番です。

知らない方もいらっしゃると思うので、住所と地番の違いを説明します。

7-1-2.住所とは

まずは住所について解説します。住所とは、正式には「住居表示」です。郵便物を出す場合などに使われます。住所は各市区町村によって決定されます。

7-1-3.地番とは

いっぽう地番とは、土地一筆ごとに付されている番号です。一筆とは土地の登記簿上の単位です。

地番は登記所が決定します。地番は土地の特定や課税対象の特定に使われるものです。したがって固定資産税を課税・徴収するための土地台帳も、筆単位で地番が記載されます。

つづいて地目の解説です。

7-2.地目確認法2.納税通知書で確認

土地の地目は「固定資産税・都市計画税の納税通知書」でも確認可能です。固定資産税・都市計画税の納税通知書は、毎年5月くらいに市区町村から送られます。

もし手元に「固定資産税・都市計画税の納税通知書」がありましたら、記載内容を確認してみてください。

7-3.登記と利用状況が異なる場合の地目選定

相続税・贈与税の財産評価は登記上の地目で行うのが原則です。しかし、登記簿の地目と実際の土地の利用状況が異なる場合は、別の方法をとります。

別の方法とは、相続開始日現在の現況による評価です。こうした現在の状況によって決定する地目を現況地目といいます。

たとえば実際の利用状況が、賃貸マンション(地目=宅地)と駐車場(地目=雑種地)であったとします。地目が異なるのに、一体として利用している状況ですね。

このように実際の土地の利用状況が、複数の地目にあてはまる場合は主たる利用目的の地目で評価を行います。

事例のケースでは「賃貸マンション」が主たる利用目的となります。したがって、評価の地目は「宅地」になるということです。

7-4.宅地について

宅地の場合も、部分により利用者や権利者が異なるならそれぞれ区別して財産評価します。たとえば一筆の土地に2つの建物が建築されている場合が、該当するでしょう。

また土地が2筆であっても、またがって1棟の建物を建てている場合は、1つの土地として財産評価を行います。こうした財産評価の単位を画地(かくち)と呼びます。

8.土地の評価方式2種

財産評価基本通達には、宅地の土地の評価方式が2種類掲載されています。

「倍率方式」と「路線価方式」です。

(この他に「比準方式」という計算法もありますが、それは別記事で解説します。)

8-1.倍率方式

まず倍率方式について説明します。

倍率方式とは、土地の所在地ごとに国税庁が定めている評価倍率を、土地の固定資産税評価額に掛けて評価額を計算する方式です。

倍率方式は、「路線価」が設定されていない土地の評価に使います。(路線価については後で解説します。)

評価倍率は、国税庁のホームページで評価倍率表として公表されています。したがって確認することは簡単です。

8-2.評価倍率表の読み方解説

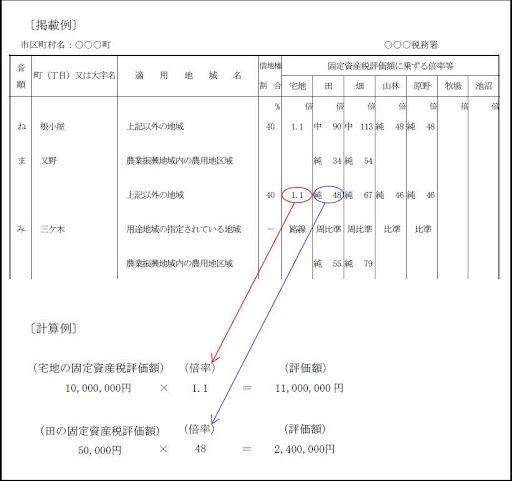

ここで評価倍率表の読み方を解説します。以下の事例が国税庁のサイトに公開されています。この評価倍率表の事例をもとに解説します。

8−2−1.宅地の事例の解説

まず、赤丸の部分について解説です。赤丸は宅地の事例です。

◎1.1という数値は、この地域にある「地目が宅地」の土地の評価倍率です。

◎固定資産税評価額10,000,000円ならば、これに評価倍率1.1を掛けて、11,000,000円と評価額の計算ができます。

8-2-2.田の事例の解説

次に、青丸の部分の解説です。青丸は田の事例です。

◎48という数値は、この地域にある「地目が田で純農地」の土地の評価倍率です。

◎固定資産税評価額50,000円ならば、これに価倍率48を掛けて、2,400,000円と評価額の計算ができます。

【補足1】

倍率方式による評価額の算出には、固定資産税評価額が必要です。固定資産税評価額の確認方法については、第1回記事の「固定資産税評価額」の項で解説しています。

【補足2】

土地の種類によっては、固定資産税評価額に評価倍率を掛けた金額をさらに補正する場合があります。こうした追加の補正については、別記事で解説します。

8-3.路線価方式

次に路線価方式を解説します。

路線価の定義は、国税庁ホームページで以下のとおり確認可能です。

路線価の定義

路線価は、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額(千円単位で表示しています。)のことであり、路線価が定められている地域の土地等を評価する場合に用います。

出典引用:国税庁 路線価図の説明

路線価方式は、土地の形状による補正を加え、「路線価×各種補正率×土地面積」という計算式で評価額を算出する方式です。

路線価についても評価倍率と同じく国税庁ホームページで確認可能です。(国税庁 路線価のページはこちらです。)

路線価方式は、宅地の評価に使われます。しかし宅地であっても路線価の設定されていない地域については倍率方式で評価額を計算します。

9.まとめ

最後までお読みいただきありがとうございます。土地評価入門【第1回】と今回の【第2回】で、土地評価計算の基礎を解説しました。この知識は土地を相続したり贈与されたときの税額計算で役立つでしょう。

次回【第3回】は、宅地以外の地目での評価計算を解説します。さらに【第4回】【第5回】【第6回】では宅地評価の細分化と詳細な深堀りをします。ぜひあわせてお読みください。

お電話でのご相談

上記フリーダイヤルまでお気軽にお電話ください。

(スマートフォンの方はアイコンをタップして発信)

メールでのご相談

お悩み・ご状況をお知らせください。

担当者より平日の2営業日以内に連絡いたします。

オンラインでの面談

オンラインツールを使用した面談も可能です。

まずはこちらからお問い合わせください。